経済性の観点から、現状のガソリン車やディーゼル車が、一挙にBEVやFCEVに転換するとは考えられていない。特に、新興国を中心として従来のガソリン車やディーゼル車を利用しつつ、低環境負荷のバイオ燃料(Biofuel)や合成燃料(e-fuel)を使用する移行期間が存在する。

一方、米国、ブラジル、EUを中心にバイオ燃料の生産量は急速に伸びているが、現状は製造原料が食料と競合する「第一世代のバイオエタノール」が主流。食料と競合しない第二世代のセルロース、第三世代の藻類の開発が始まっているが、合成燃料e-fuelと共に低コスト化が大きな課題である。

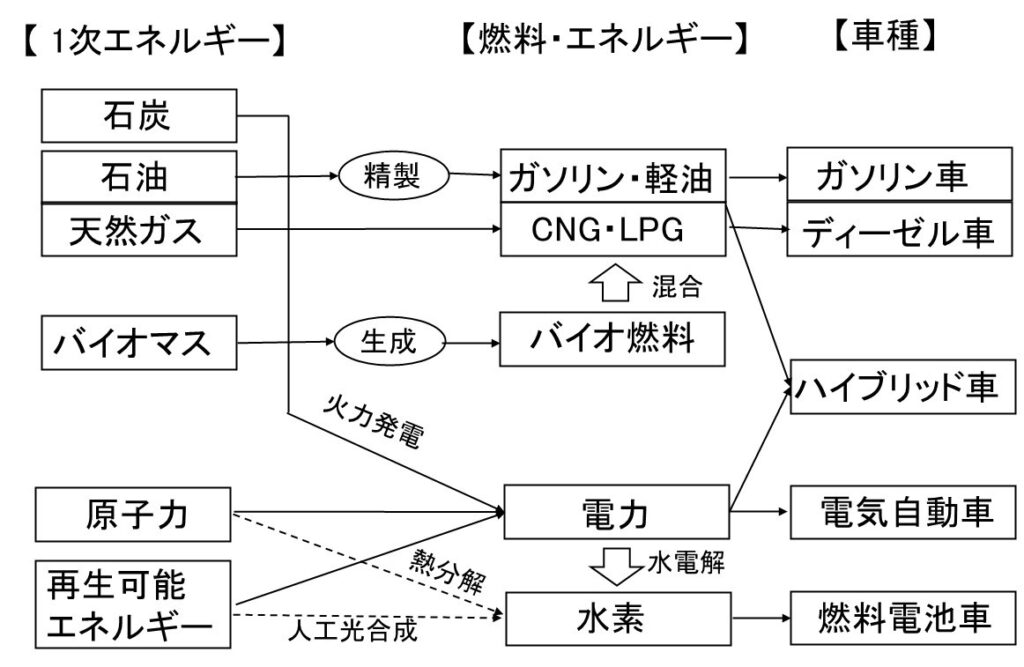

燃料・エネルギーの流れ

自動車用燃料には一次エネルギーである石油を原料に精製されたガソリンや軽油が使われている。タクシーやバスには、天然ガスや石油を原料とする圧縮天然ガス(CNG:Compressed Natural Gas)や液化石油ガス(LPG:Liquefied Petroleum Gas)が使われ、CO2排出が問題視されている。

一方、図1のように原子力や再生可能エネルギーで発電された電力を使うBEVや、原子力や再生可能エネルギーで発電された電力により電気分解(水電解)を行うことで得られた水素を使うFCEVは、二次エネルギーを使うことでCO2 排出量の抑制に大きく貢献することができる。

しかし、国内での供給電力の3/4は、石炭・石油・天然ガスを燃料とする火力発電により供給されているのが現状である。このような化石燃料を原料とする火力発電により供給された電力を使う限り、BEVやFCEVを使ってもCO2 排出量の抑制にはならない。

ところで、水素燃料はCO2 排出量の視点から色分けされている。「グリーン水素」は、水を原料として再生可能エネルギー電力で水電解により製造された水素で、CO2排出ゼロで製造される。

「ブルー水素」は化石燃料を原料として水素とCO2に熱分解し、発生したCO2を回収(50~90%)した水素で、「グレー水素」はブルー水素と同様の製造プロセスで、CO2を回収せずに製造した水素である。2020年時点で世界で生産されている水素の約95%が、このグレー水素である。

「イエロー水素」はグリーン水素と同様の製造プロセスで、原子力発電による電力で製造された水素である。原子力発電ではCO2排出量を抑制できるが、安全性への懸念、使用済み核燃料問題、最終処分地問題などの課題が多いため区別されている。

以上のように、自動車には各種のエネルギー・燃料が使われているが、経済性の観点から一挙にBEVやFCEVに転換することはない。新興国を中心に、従来のガソリン車やディーゼル車を利用しつつ、低環境負荷のバイオ燃料(Biofuel)や合成燃料(e-fuel)を使用する移行期間が存在する。

また、電動化が難しいと考えられる大型トラック・航空機・重機械では、バイオ燃料による低炭素化が直近の課題として取り上げられる。

自動車用バイオ燃料とは?

バイオエタノールは、気候変動枠組条約では「カーボンニュートラル」と位置づけられており、使用時にCO2排出量には計上されない。そのため自動車用ガソリンの代替燃料としてバイオエタノールを使用できれば、CO2排出量の削減につながる。

ガソリンに混合して利用される自動車用バイオ燃料は、バイオエタノールのほかにバイオエタノールから製造されるバイオETBE(エチル・ターシャリー・ブチル・エーテル)、バイオブタノールなどが良く知られている。

軽油に混合して利用されるバイオディーゼルは、油脂をメチルエステル化した脂肪酸メチルエステル(FAME:Fatty Acid Methyl Ester)と、水素処理した直鎖のdrop-in燃料(エンジン等を改良せず、従来燃料の代替利用できる燃料)の水素化植物油(HVO:Hydrotreated Vegetable Oil)がある。

バイオエタノールとは

バイオエタノールは、農作物、木材・古紙などの植物由来の糖分を微生物によってアルコール発酵させ、蒸留して作られる液体アルコール(C2H5OH)であり、ガソリン車用の代替、またはガソリンとの混合利用が行われている。

世界燃料憲章(WWFC)で混合ガソリンの燃料品質は規格化され、エタノールの混合率によってE3(体積比で3%混合)、E10(同10%混合)と表記される。エタノールは金属腐食やゴム劣化を招くため、「揮発油等の品質の確保に関する法律(品確法)」で使用規制が行われている。

日本では2003年の法改正で既存のガソリン車向けにE3の使用が認められ、対応車に限りE10の利用も可能とされている。海外ではE5やE20など、さまざまな混合率が使われている。エタノールは水分と混和してガソリンと分離するため、使用にあたり水分の混入防止が必要である。

バイオETBEは、ガソリンの精製過程などで副生されるイソブテンとバイオエタノールを化学合成して製造され、化学式はC2H5OC(CH3)3である。ETBEはオクタン価向上剤としてガソリンへの添加利用が可能であり、体積比で7%程度まで混合しても自動車性能には影響がない。

ETBEは「化学物質の審査及び製造などの規制に関する法律(化審法)」の第二種監視化学物質で、分解性や人への長期毒性、動植物への毒性などのリスク評価を行い、低減対策を施す必要があるが、水分混入による分離や腐食性の問題はない。

日本ではブラジルからバイオエタノールを輸入してバイオETBEを製造し、混合燃料を「バイオガソリン」として販売している。

バイオブタノールも、次世代バイオ燃料として注目されている。エタノールはガソリンに比べて熱量が低く、高い燃費効率が得られない問題がある。ブタノールの熱量はガソリンに近く、エタノールのような吸湿性の問題もない。また、ガソリン以外に軽油にも混合して利用することができる。

バイオディーゼルとは

バイオディーゼルはバイオマス(菜種油、パーム油、大豆油、魚油・獣油、廃食用油など)の油脂を原料とし、主にディーゼルエンジン向けの燃料である。バイオエタノールのように糖化・発酵・蒸留の必要がないが、粘度を下げるためにグリセリン除去などの精製工程が必要となる。

FAME(脂肪酸メチルエステル)は、水酸化カリウムや水酸化ナトリウムなどアルカリ触媒法(湿式洗浄法)でメタノールと反応させてエステル化し、生成するグリセリンを除去して得られる。一定品質を確保するため、廃食用油からの燃料生産も行われている。

バイオディーゼルを含む軽油は、WWFCで燃料品質が規格化されており、B10(体積比で10%混合)、B20(同20%混合)、B100(100%)と表記されている。

HVO(水素化植物油)は、油脂類を直接水素化処理したパラフィン系炭化水素で、酸化劣化しにくく、低温での流動性にも優れている。従来燃料との混合を前提とせず単独利用が可能なdrop-in燃料で、航空機用ジェット燃料規格を満たすものがSAF(Sustainable Aviation Fuel)。

その他にも、油脂由来の炭化水素系バイオディーゼルには、植物油(SVO:Straight Vegetable Oil)や、BTL(Biomass To Liquid)と呼ばれる合成燃料(e-fuel)も知られている。

液化バイオメタンとは

2022年11月、三菱商事とエア・ウォーターは、家畜ふん尿由来のバイオガスに含まれるメタンを液化した新燃料「液化バイオメタン」を約20%混ぜた液化天然ガス(LNG)によるトラック運行を始めた。軽油に比べてCO2排出を抑制できるLNG燃料よりも、混合燃料はさらに環境負荷を軽減できる。

両社は、2022年4月に北海道石狩市と苫小牧市の2カ所にLNG充塡所を設立し、LNGトラックの運行を始めた。液化により体積が1/600になるバイオメタンを北海道帯広市の工場で生産し、苫小牧市の拠点でいすゞ自動車製トラックに充塡する。2023年1月までに混合割合を50%まで高める計画。

バイオ燃料の生産現状

バイオ燃料の生産量

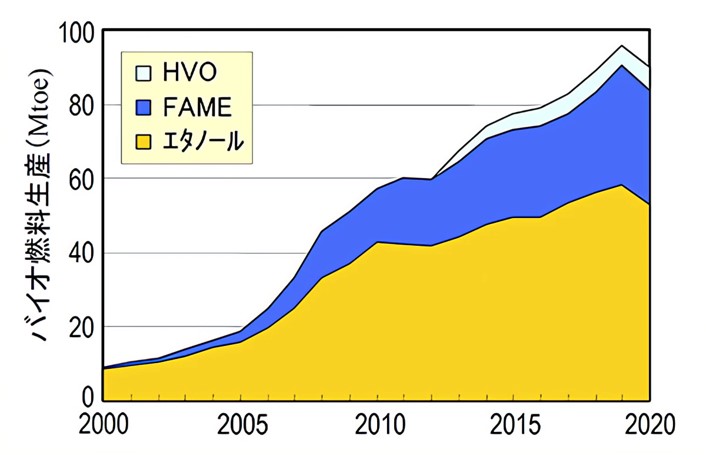

バイオ燃料(エタノールおよびバイオディーゼル)の世界全体での生産量の推移が、図3に示す。2020年には新型コロナ感染拡大の影響で需要が減り、それに伴いバイオ燃料の生産量も約6%の減産となったが、今後は増加傾向に戻ると予想されている。

バイオ燃料の生産量は急速に伸びており、主要な消費部門である道路交通の中でバイオ燃料の占める割合は、2000年には0.7%であったのが、2010年に3.2%、2020年に4.6%と全体の消費エネルギー増加率以上に増加している。

出典:REN21:Renewables 2021 -Global Status Report

国別の生産量

エタノール生産量は米国51%、ブラジル32%と集中しており、両国を合わせて83%である。米国ではガソリンに10%のバイオエタノールを混合したE10燃料(軽油には5%のバイオディーゼル燃料が混合した燃料)が出回っている。

FAMEの生産量はインドネシア18%、米国16%、ブラジル15%、EU31%で、併せて80%である。広い地域に生産が分散し、2018年までは米国が生産量一位であったが、インドネシア政府がB30(軽油に30%のFAMEを混合)を義務化し、国内消費が大きく伸びている。

HVOの生産量は未だ少なく、生産国も限られている。29%を占める米国で2010年頃から生産が始められ、Diamond Green Diesel、Dakota Prairie Refining、Wyoming Renewable Diesel、REG-Geismarなどが主要な生産企業である。

49%のEUでは2012年から生産が始まり、先駆的なフィンランドのNesteが国内だけでなく、オランダ、シンガポールでも生産し、イタリアのENI、フランスのTotalなどがEU域内で生産している。

出典:IEA(2021):Renewables 2021

製造原料

バイオエタノールの製造原料は、食料と競合する「第一世代のバイオエタノール」が主流である。世界全体では、米国のサトウキビ(67%)とブラジルのトウモロコシ(27%)で94%を占め、EUは砂糖大根(38%)、トウモロコシ(37%)、小麦(14%)と原料が多様化している。

バイオディーゼルの製造原料は、植物油・動物油脂・廃食油などバイオエタノールよりも多様で、原料により燃料性状が異なる。世界全体ではインドネシアの増産によりパーム油比率が38%と高く、大豆25%、菜種14%、廃食油11%である。インドネシアは、ほぼ全てがパーム油である。

出典:USDA:Foreign Agricultural Service-Biofuels Annual.

UFOP(2021):Global Market Supply 2020/2021.

■米国は主にトウモロコシ原料でバイオエタノールを生産する。石油ショック後から再生可能燃料基準(RFS2)でガソリンへの混合が義務付けられ、2009~2022年の混合目標量が決まっている。エンジンが対応すれば最大85%までの混合ガソリンが購入可能で、レギュラーより少し安い。

■ブラジルは石油産出国でなく、1930年代から主にサトウキビ原料でバイオメタノールを生産する。2014年時点でエタノール製造工場が約400カ所あり、世界で唯一輸出余力を有する。

食料と競合しない第二世代の量産でもエネルギー大手ハイゼンが大規模生産を始めており、2020年5月に20億レアル(約570億円)で2工場の新設を決め、2024年の稼働を見込む。

■欧州では麦類を中心にテンサイなどが原料のバイオエタノールを生産している。ドイツが欧州最大の消費国で、英国、フランス、イタリアの順である。2009年の再生可能エネルギー指令(RED)で、2020年までに輸送燃料の10%をバイオ燃料とすることが義務づけられている。

食料と競合しない第二世代のバイオエタノールでは、スイスの化学品大手クラリアントは、ワラを原料とした工場をルーマニアに完成させた。

日本におけるバイオ燃料の製造

2009年6月「バイオマス活用推進基本法」が制定され、2010年12月「バイオマス活用推進基本計画」が閣議決定された。一方、2009年7月「エネルギー供給構造高度化法」が成立し、バイオエタノールの利用目標量が設定された。

2011年度の21万kL(原油換算)に始まり、2017年度には50万kLまで増産する目標量で、2016年2月時点で約3240カ所のサービスステーションでバイオエタノール混合ガソリンが販売されている。多くはブラジルからの輸入で、目標量の50万kLは国内需要量(5000万kℓ)の約1%に過ぎない。

国内では自動車用バイオ燃料の供給が寡少なため、活用には至っていないのが現状である。バイオ燃料の普及に向けて、障壁となっているのは経済性である。国内のバイオエタノール製造事業者は規模が小さく、製造コストが高止まり状態にあるため、補助金で販売コストを抑えている。

バイオエタノール関連

日本では食料と競合する第一世代のバイオエタノールは普及していない。製造過程で発酵や蒸留のために化石燃料が使われるため、CO2排出量の抑制効果が少ないことも一因である。

2022年10月、住友商事はタイ石油化学大手PTTグローバルケミカル(PTTGC)傘下のグローバル・グリーン・ケミカル(GGC、バンコク)と覚書を交わし、サトウキビの搾りかす(バガス)由来のバイオエタノールの商用生産の協議に入った。2025年にもアジア初の工場をタイに新設する。

花王はタピオカ原料のキャッサバの搾りかすを原料とするバイオエタノールの商用生産に向け、分解に必要な酵素開発を進めており、2027年頃をめどにタイで実証プラントの稼働を目指す。

いずれも第二世代と呼ばれる非可食原料を用いるプロセスであり、大量の搾りかすからの糖分抽出工程が複雑で排水設備なども大規模になり、製造コストは高めである。

2022年10月、トヨタ自動車やENEOSなど6社でつくる次世代グリーンCO2燃料技術研究組合は、約50億円で自動車用バイオエタノール燃料研究所を福島県大熊町に設置し、2024年10月以降に開所。原料は資源作物のソルガムを使う予定で、トヨタ自動車が浪江町で小規模栽培を始めている。

作物の収量を最大化する栽培、エタノール生産で排出されるCO2の回収と燃料合成の高効率化、水素生産で発生する酸素の活用方法などを研究する。

一方、第三世代の微細藻類によるバイオ燃料の研究もユーグレナなどで進められている。単位面積当たりの生産効率が桁違いに高く、CO2吸収効率は森林の10倍とされる。得られる油は基本的に石油由来と同じで熱量は高いが、最大の課題は安価な大量培養技術で生産コストの大幅削減が課題である。

2023年4月、トヨタ自動車は、ブラジル・サンパウロ工場に450億円を投資し、バイオエタノールを燃料とする小型ハイブリッド車の生産を始める。2024年にも販売を始め、22か国に輸出する。

ブラジルではフォルクスワーゲンがバイオ燃料の研究開発拠点を新設するなど、バイオ燃料に関連する自動車メーカー各社の投資が広がっている。

バイオディーゼル関連

2014年から、ユーグレナはいすゞ自動車の構内バス向けに、微細藻類ミドリムシ由来のバイオディーゼル燃料を提供している。燃料規制で軽油には最大5%しか混合できなかったが、現在は100%バイオディーゼルでの実証を進めている。

2017年4月、マツダは微細藻類「ナンノクロロプシス」に注目し、液体バイオ燃料の研究開発を開始した。2018年8月、ひろしま自動車産学官連携推進会議で進めている自動車用次世代バイオディーゼルの普及拡大に向けてバリューチェーンを構築し、バイオディーゼルの利用開始を公表した。

2023年1月、千葉県幕張メッセで、マツダはユーグレナの「サステオ」を使用し2023年シーズンのスーパー耐久シリーズST-Qクラスに参戦する新開発のレーシングカー「マツダスピリットレーシング・マツダ3バイオコンセプト」を公表した。

2023年1月、三井物産は純度100%のバイオディーゼル燃料(B100)を不具合なく使うための海外製機器の販売を発表した。バイオディーゼル燃料は、従来エンジンでは内部に不純物の詰まりや腐食が生じやすく、これらを除去するための対策機器である。

三井物産は走行試験を経て2023年後半にも物流会社などに、バイオディーゼル燃料(B100)と対策機器の販売を開始する。機器はトラック1台当たり数百万円、B100は200円台/Lで販売する見通しで、EVトラックの導入に比べて、初期投資を半分以下に抑えられる。

2023年1月、東京都はユーグレナが製造したバイオ燃料による都営バスの運行実証を開始した。新宿駅~都庁の循環ルートや、高田馬場駅~上野公園のルートなど都心部の7路線で2月下旬まで運行した。バイオ燃料を使用するバスは計58台で、60000L分の燃料を都がユーグレナから買い取る。

2024年1月、住友商事は、2025年をメドに再生可能エネルギーを手掛ける米国ソラリアント・キャピタルや東京大学と連携してバイオディーゼル燃料の実証プラントを種子島で稼働させ、2027年に間伐材やサトウキビの残さを使って量産を始める。将来的に最大約100万トン/年まで増やし、売上高約400億円を目指す。

ディーゼル燃料は、2022年度の自動車向けの国内消費量は約2000万トン/年に上る。現在は廃食油由来で高粘度のためエンジン不具合を起こす可能性が高く、国土交通省が推奨する軽油への混合率は5%程度で国内ではほぼ生産されていない。

住商グループの新光糖業が種子島に持つ製糖工場から出るサトウキビの残さや国内の間伐木材を活用し、重油などと混ぜてバイオディーゼル燃料にする。木質チップやサトウキビの残さを使えば粘度を抑えられ、混合率を最大3割にすることができるとみている。

2024年12月、ユーグレナは廃食用油由来の燃料を51%混ぜたバイオディーゼル燃料「サステオ」の販売を開始。香港のバイオ燃料製造のEcoCeres(エコセレス)が中国で製造するHVO燃料(水素化植物油)を調達し、日本で軽油に混ぜて提供する。いすゞ自動車の工場で運行するバスに採用され、供給を開始した。

これまでHVOを20%混ぜた燃料を販売してきたが、軽油の規格を維持しながらHVOの比率を高めた。

バイオガス

バイオガスはバイオガス発電所などで使用されているが、直接に市販はされていない。

2025年1月、エア・ウォーターはCO2排出を実質ゼロにした「グリーン産業ガス(空気から分離した窒素、酸素、アルゴンなど)」を2025年9月までに発売する。産業ガスの製造で排出するCO2と自社で運営するバイオマス発電でのCO2削減効果を相殺する。主力工場の一つである大阪府の枚方工場で製造する。

産業ガスの製造に必要な電力をすべて再生可能エネルギーに切り替えるにはコストがかさむため、国内でグリーン産業ガスが実用化された例はない。グリーン産業ガスは従来の産業ガスに比べて製造コストが数割上がる見通しだが、自社でバイオマス発電所を手掛けるため上昇幅を一定程度抑えられる。

2025年1月、 北海道鹿追町に、牛のふん尿由来のバイオガスから水素をつくる国内唯一の施設がある。2019年度時点で乳牛約2万頭が飼育され、農林水産省によると1頭当たり約21トン/年のふん尿が出る。

2007年に鹿追町はバイオガスプラントを核とする「環境保全センター」を設置し、2021年には「2050年ゼロカーボンシティ」への挑戦を宣言した。センターでは抽出したメタンで発電するとともに、2015年からエア・ウォーターや鹿島などが水素製造事業の実証を始め、2022年に合弁会社「しかおい水素ファーム」を設立した。

「しかおい水素ファーム」では年間最大50万m3/年の水素製造が可能で、燃料電池車(FCV)用の水素ステーションを併設し、鹿追町は公用車の一部をFCVにして燃料の供給を受けている。

バイオ燃料普及の課題

食料との競合

現在、「第一世代のバイオエタノール」がバイオ燃料の主流となっている。しかし、原料が食料・飼料と競合する問題が指摘されて久しい。中でも、トウモロコシからのエタノール精製には糖化工程の追加などで消費エネルギーが大きいため、米国ではセルロース系の増産政策を進めている。

すなわち、産業廃棄物やセルロース(植物の繊維)を原料とする「第二世代のバイオエタノール」への移行が始められている。しかし、生産拡大による森林伐採などが危惧される。また、セルロースを分解して糖分を抽出する糖化工程が必要で、使用する分解酵素が高価なために高コスト。

一方で、微細藻類を利用した「第三世代のバイオ燃料」が検討されている。トウモロコシなどと比べて桁違いに生産効率が高い特長が注目されているが、大量培養技術の構築による低コスト化が大きな課題となっている。

欧州連合(EU)の再生可能エネルギー指令では、第二世代エタノールなど非食品由来の燃料への導入を2030年までに倍増する目標を掲げている。第一世代エタノールは使用上限を定め、一部は段階的に廃止する方針である。

低コスト化

バイオ燃料普及の大きな問題は、製造コストが高いことである。製造コストに占める原料コストの割合が高く、地域により原料費、エネルギー費、人件費などが異なるため、価格に幅があり、年毎に穀物類の収穫量が変動するため価格変動が大きい。

「ブラジルでのサトウキビからのエタノール生産が、唯一ガソリンと競合できる価格で製造されている」と言われ、他地域では、補助金や混合義務化の後押しなどで経営が成り立っている。

図7にバイオ燃料製造コストを比較して示すが、第二世代のセルロースエタノールの製造には、原料の前処理や、糖の発酵酵素などが新たに必要となるため、従来のガソリンや第一世代のエタノールよりも高コストとなる。従来のガソリン並みのコストに引き下げるためには、長期間を要する。

参考に示された将来Ⅰは、技術や経営改善で25-50%のコスト低減が可能として試算された結果である。また、将来IIには、トウモロコシやサトウキビからエタノールを製造する工場で、残渣に含まれる繊維を利用してさらにエタノールを製造することで低コスト化が可能と試算された結果である。

また、バイオディーゼルについても、現状のFAME、HVOは共に軽油に比べて高価で価格に幅があるため、今後の量産化技術や経営改善によるコスト低減が不可欠と考えられる。

同様に、注目度の高いSAF(バイオJet)に関しても、HVOと同じ製法のHEFA(Hydroprocessed Esters and Fatty Acids)により比較的低コストで生産できるとされているが、実用化にはさらなる技術革新による低コスト化が必要である。

出典:IEA(2020):Energy Technology Perspectives 2020(ETP2020).

IEA(2020):Advanced Biofuels – Potential for Cost Reduction.

バイオ燃料製造の米国ポエットは、2021年にフリントヒルズ・リソーシズのバイオエタノール関連資産の買収を発表し、米国8州にある33工場の製造能力を合計30億ガロン/年に増強する。2018年の米国全体のバイオエタノール生産量は159億ガロン/年であり、約20%に相当する。

カナダのコブナントエナジーは、2024年稼働のバイオディーゼル工場の生産性向上に、デンマーク触媒メーカーのハルダー・トプソーの技術導入を発表した。ベンチャー企業の参入も多く、米国アメティスはカリフォルニア州の工場でバイオディーゼルやSAFの生産プロジェクトを開始した。

以上のように、海外ではバイオ燃料の量産化に向けた動きが活発化している。一方、国内ではバイオ燃料の研究開発・実証試験は進められているものの、低コスト化に向けた動きは見えない。

自動車用バイオ燃料の未来

現時点で、バイオ燃料の多くは自動車で消費されている。しかし、需要量に比べて十分な供給が見込めないため、近い将来にはCO2削減策が難しいモビリティー分野などへ優先的にバイオ燃料を配分することになる。図8には、国際エネルギー機関が予測するバイオ燃料の配分比率を示す。

ETP2017-B2DSでは、4つの分野(船舶・航空・トラック・乗用車)にほぼ同じ比率で配分するとしていたが、ETP2020-SDSSでは、2030年から2050年にかけて消費量が約2倍になるが、乗用車での消費は横ばいで、増加分は航空部門が最も多く、トラック、船舶へと配分されている。

今後、バイオ燃料の配分比率は、①従来のエンジンシステムの電動化が技術的に困難な分野、②CO2削減対策としてバイオ燃料を使うと効率が良い分野、③バイオ燃料の高い燃料費が許容される分野などに優先的に配分される。

出典:IEA(2020):Energy Technology Perspectives 2020(ETP2020)

IEA(2017):Energy Technology Perspectives 2017(ETP2017)

2021年6月、インド政府は、ガソリンへのエタノール配合率基準をE10からE20に引き上げる時期を2025年から2023年に前倒しすると発表した。今後、新興国を中心に温暖化・経済対策としてバイオ燃料の増産が進む可能性が高まっている。

政府によるバイオ燃料導入の推進

遅ればせながら、国内でもバイオ燃料n導入に向けた動きが始まっている。

2024年11月、経済産業省は、乗用車燃料にガソリンに混ぜるバイオ燃料の導入目標を初めて策定する。石油元売りが2030年度までにバイオ燃料を最大10%混ぜた燃料の供給を始め、自動車メーカーには2030年代早期に、乗用車の新車販売で20%混ぜた燃料対応車の比率を100%とすることを求める。

対応車の普及を見極め、2040年度から20%混ぜた燃料の供給も始める予定である。当初は強制力のない官民目標とするが、関連法改正も視野に入れ給油所の改修費用などを支援する方針で、行動計画を2025年6月までにまとめる。バイオ燃料はブラジルのほか、米国や東南アジアから調達し、調達の多様化を図る。

政府は2035年に乗用車の新車販売の全てをHVを含む電動車とする目標を掲げている。しかし、EVの普及は遅れ、HVやガソリン車の脱炭素化が課題となっている。政府は2030年代前半までにCO2と水素で作る合成燃料(e-fuel)の商用化をめざし、将来的にバイオ燃料と合わせた燃料の脱炭素化をめざす。

注目される合成燃料(e-fuel)

EUでは2035年までに「全ての新車をゼロエミッション化」、すなわち、同年以降は内燃機関(エンジン)搭載車の生産を実質禁止することが確定している。

EUの乗用車CO2排出基準改正

2022年10月、EU理事会(閣僚理事会)と欧州議会は、乗用車・小型商用車(バン)のCO2排出基準に関する規則の改正案について暫定合意に達した。2021年7月に欧州委員会(EC)が提案した欧州グリーンディールの包括的な法案「Fit for 55 Package」の一部である。

すなわち、EUでは2035年までに全ての新車をゼロエミッション化し、同年以降は内燃機関搭載車の生産を実質禁止することが確定した。ただし、EU理事会の提案により、欧州委員会が2026年に進捗評価を行い、プラグインハイブリッド技術などの開発状況を考慮して規則の見直しを行う余地を残した。

また、合成燃料(e–fuel)など炭素中立な燃料(カーボンニュートラル燃料)のみを使用する車両の2035年以降の販売について、欧州委員会が新たな提案を行うとした。

2023年3月、EU理事会は、欧州議会と暫定合意した乗用車・小型商用車CO2排出基準に関する規則の改正案を正式に採択した。改正案は暫定合意に基づくもので修正はなされておらず、EUが2035年に全ての新車のゼロエミッション化に向けて電動化を推進することに変わりはない。

ただし、早期に合成燃料など非バイオ由来の再生可能燃料(RFNBO:Renewable Fuels of Non-Biological Origin)を使用する車両の型式認証についての実施規則案を、また2023年秋に合成燃料のみを使用する車両のCO2排出削減への貢献に関する委任規則案を提案するとした。

すなわち、合成燃料(e-fuel)や水素など非バイオ由来の再生可能燃料(RFNBO)を使用する専用内燃機関搭載車に限り、新車販売を2035年以降も容認するとしたのである。

EU理事会では、ドイツが2035年以降のe-fuelを使用する内燃機関搭載車の販売継続を求め、ポーランドは加盟国によってゼロエミッション化に伴う社会・経済的な影響は異なると改正案に反対した。

一方、再生可能燃料やバイオメタンの利用を推進するイタリアとフィンランドは、改正案は技術中立の原則に沿っていないとの立場を示して棄権した。

今回、合成燃料の定義を非バイオ由来の再生可能燃料(RFNBO)としているが、EUの再生可能エネルギー指令では第二世代エタノールなど非食品由来の燃料の導入を2030年までに倍増する目標を掲げている。今後、時期をみてバイオ燃料使用に関する改正案が出されるであろう。

CO2排出基準改正の背景

EUのCO2排出基準改正の背景には、合成燃料(e-fuel)の生産技術やそのエンジン開発を進めているドイツ・フォルクスワーゲン(VW)グループなどが所属するドイツ自動車工業会(VDA)の強い要望を受けたドイツ政府の異議申し立てがある。

特に、VWグループの広告塔であるAudi(アウディ)は2026年からBEVのみを上市し、2033年までに内燃機関を搭載した車の製造を原則として終了する。また、Porsche(ポルシェ)は2030年に世界新車販売の80%以上を電動化する。両社は全面的にBEVシフトを進めており、その動向は興味深い。

■アウディの動き

2013年6月、インゴルシュタット と ヴェルルテで e-gas精製工場の稼動を発表した。グリーン電力、水、CO2から水素と化学合成メタンガス「Audi e-gas」を精製する。水素は水素自動車向けを予定し、Audi e-gasは既存の天然ガス供給ネットワークを経由してCNGガスステーションに搬送する。

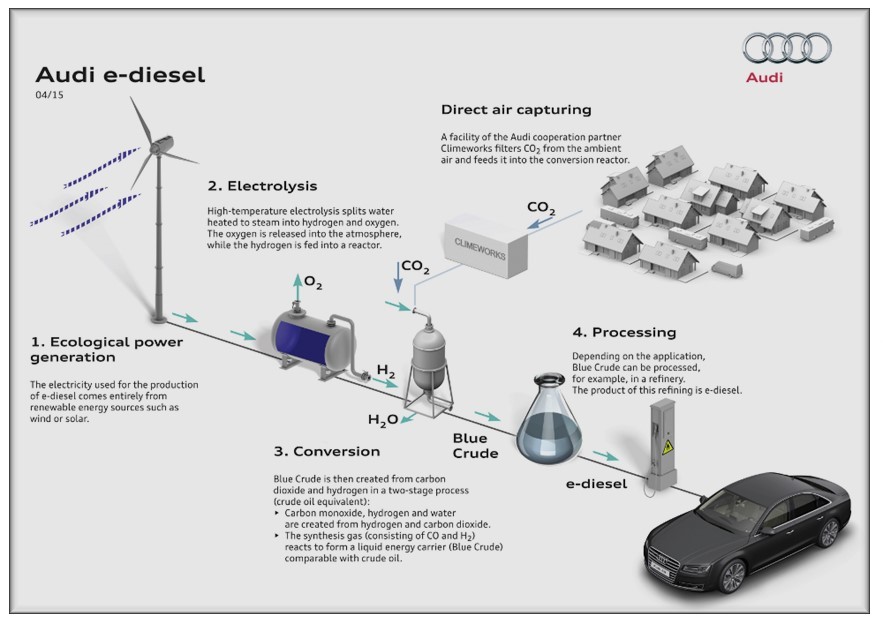

2015年5月、ドレスデンの研究施設でグリーン電力、水、CO2から合成するディーゼル燃料「e-diesel」の生産を開始した。ドイツ・sunfireとスイス・Climeworksと共同研究を進めてきた技術で、2014年11月にパイロットプラントを建設し、2015年4月から本格生産を開始した。

再生可能エネルギー電力を使い高温水蒸気電解(800℃以上)により水素製造を行い、高温・高圧の合成反応器内で大気中から直接回収したCO2と反応させて長鎖炭化水素化合物(Blue Crude)を精製し、これを改良してe-dieselを作る。全生成工程のエネルギー変換効率は70%としている。

2018年3月、スイスのアーラウ(ラウフェンブルク)で、水力発電の電力を使いe-dieselを生産する計画を公表している。パートナーのIneratec 及びEnergiedienst Holdingと共同で、新しいパイロットプラントでは、約40万L/年のAudi e-dieselを生産する。

2018年3月、開発パートナー各社と共同で「Audi e-gasoline」の生産を行い、エンジンテストを開始した。Audi e-gasolineとは、バイオマスから二段階のプロセスを経て製造される液体イソオクタン(C8H18)である。

第一段階は、ドイツGlobal Bioenergiesのデモプラントで、ガス状のイソブテン(C4H8)を製造し、第二段階はフラウンホーファーの化学・バイオ技術プロセスセンターで、水素添加によりイソブテンをイソオクタンに変換する。

一方、2022年12月、インゴルシュタットおよびネッカーズルム工場から出荷される新車に、シェル、ボッシュと協力して開発したR33バイオ燃料を給油して納車すると発表した。工場内に設置された給油所の燃料を、昨年R33ブルーディーゼルに切り替え、その後、R33ブルーガソリンも導入した。

R33ブルーガソリンとR33ブルーディーゼルとは:

残留物および廃棄物系の原料を使用した第二世代のバイオ燃料で、再生可能成分が33%含まれ、残りの67%は化石燃料である。

R33ブルーガソリンはDIN EN 228に準拠し、再生可能性分はエタノールなどの含酸素燃料10%と、パルプ生産の副産物であるトール油などの残留物から得られるバイオナフサ23%である。Super 95 E10(バイオエタノールを10%混合したオクタン価95のガソリン)での走行が承認された車両が使用できる

R33ブルーディーゼルはDIN EN 590に準拠し、26%の再生可能なパラフィン系燃料、すなわち水素化植物油(HVO)と7%のバイオディーゼルで構成される。全てのディーゼル車(年式の古いモデルも含む)に使用することができる。

アウディはBEVシフトに全面的に取り組んでいる。そこで再生可能燃料(バイオ燃料と合成燃料)は、この戦略を短期的に補完するものと位置付け、矛盾しないことを表明している。アウディの内燃機関搭載車の生産がEUで終了する2033年以降には、効果的な脱化石燃料化の手段であるとしている。

例えば中国では2033年以降も内燃機関搭載車への需要があると見込まれるため、現地で内燃機関搭載車の生産と性能向上は続ける可能性はある。内燃機関搭載車の正確な終了時期を決めるのは、最終的には顧客と環境規制とした。

■ポルシェ

2020年9月、e-fuelの開発を進める方針を発表した。これまで主にBEV開発とその販売に注力していたが、世界的に脱炭素化を進めるためにはBEVだけでは不十分との見解を示し、e-fuelの開発を進めることを表明したのである。

2022年12月、チリの事業会社Highly Innovative Fuelsやシーメンス・エナジーなどと、風力エネルギーを使い水とCO2からe-fuelを生産すると発表した。チリ最南端プンタアレナスのハルオニ工場での生産を目指す。ポルシェは本格量産後のコストを約2ドル/L(約280円/L)と想定している。

「Haru Oni(ハルオニ)」プロジェクトの概要:

大規模な合成燃料(e-fuel)の生産実証プロジェクトである「Haru Oni」は、ドイツSiemens Energy(シーメンス・エナジー)が主導し、VWグループのドイツPorsche、チリ電力大手Andes Mining&Energy、米石油大手ExxonMobileなどが参加する。

プラントのパイロット期間には、2022年までにe-メタノールの年間生産能力を約75万L/年(内13万Lをe-ガソリンに転換)まで整備し、試験供給を開始する。商業化段階は2024年末から2025年初めの本格稼働を目指し、2024年までのe-ガソリンの生産能力を約5500万L/年、2026年までに同5億5000万L/年に大幅増強し、ドイツを中心に輸出する計画である。

実証するe-fuelは、MTG(Methanol to Gasoline)法でCO2とH2から触媒で合成された「e-メタノール」から触媒を用いて、ほぼ単一成分の「e-ガソリン(オクタン系)」を合成する。基本的にエンジンの設計や制御を変更する必要はなく、ノッキングに強いのでエンジンに搭載する制御で燃費も良くなる可能性がある。

米国のe-fuel開発動向

1973年の第一次石油ショック以降、急激にバイオ燃料の生産量が増えた米国では、e-fuelの開発・生産では遅れているが、次のような取組が始まっている。

2022年4月、e-fuelを開発・製造するチリ・HIFグローバルが、北米初の生産拠点に米国テキサス州マタゴルダ郡を選定した。約60億ドルを投資し、最大約7億6000万L/年のガソリン代替燃料を生産する。大気中からCO2を回収、風力発電によるグリーン水素を使用し、2026年の操業開始を目指す。

2022年4月、e-fuelの開発で先進的な取組を進める米国インフィニウムと三菱重工業は、特殊触媒を利用してCO2および再生可能エネルギー電力からカーボンリサイクル燃料「electrofuels」を製造し、日本市場への展開について共同で検討する覚書(MOU)を締結した。

2023年2月、CCS・CCUS事業を行う米国デンバリーは、複数のe-fuel関連企業とテキサス州でのCO2輸送・貯蔵契約を締結した。デンバリーは累計で2200万トン/年以上のCO2を輸送・貯蔵する。

2023年初めに、ワイオミング州キャンベル郡にCO2貯留サイトとして約61km2の開発契約を締結した。同サイトの潜在的なCO2貯留能力を4000万トンと見積もっている。

国内のe-fuel開発動向

日本は「2050年カーボンニュートラル」を宣言しており、日本自動車工業会は合成燃料をその達成手段の一つと位置付け研究段階にあり、サプライチェーンの構築を目指している。

2020年7月、トヨタ自動車やENEOSなど6社でつくる次世代グリーンCO2燃料技術研究組合では、合成液体燃料「e-fuel」の研究開発を進めていることを公表した。

e-fuelはガソリン燃料やディーゼル燃料に混合して使い、エネルギー生成段階を含むハイブリッド車(HEV)のCO2排出量がBEVを下回る水準を目指し、2030年に一層厳しくなる環境規制に備える。

2022年11月、東京ガス、大阪ガス、東邦ガス、三菱商事は、三菱商事が参画する米国ルイジアナ州のLNG製造基地キャメロンの近郊で、e-fuel事業の検討を開始した。政府支援を得て、2025年度に着工し、2029年度の操業を計画している。

再生可能エネルギー電力で製造した水素と工場などで出たCO2から、メタネーション技術を使って合成メタンを製造し、キャメロン基地でLNGとして、2030年には13万トンを日本に輸入する。この量は東京ガスなど3社の都市ガス販売量の1%に相当する。

2023年2月、福島県相馬市はメタン燃料のミニバス1台の運行を開始する。同市内の研究拠点でIHIが製造する太陽光発電によるグリーン水素と外部工場から調達したCO2で合成する「グリーンメタン」を充塡し、高齢者の足として市内を最低1年間運航し、経費やCO2削減量などのデータを収集する。

エンジンは変えずに既存のガソリン車を改造し、メタンを充塡するタンクやバルブを搭載した。タンクには最大メタン:18Nm3(0℃、1気圧での体積)を充塡し、走行距離:約150kmとしている。

2023年5月、出光興産は、チリのHIFグローバルと合成燃料供給に関して提携した。また、オーストラリアで計画する新プラントへの出資も検討する。今後、ノウハウを蓄積し、北海道製油所で2020年代後半までに自前で合成燃料の生産を目指す。

2024年5月、1億1400万米ドルの出資を発表した。2035年に国内外の拠点で50万トン規模を目安にe-メタノール供給体制をめざす。出光は、ブルーアンモニアやSAFとともにe-メタノールへの投資をすすめている。

2023年7月、日揮ホールディングス(HD)は子会社の日揮触媒化成が、2030年までにCO2と水素からつくる合成燃料の生産に使う触媒を量産すると発表した。北九州事業所と新潟事業所の2工場に建屋を増設しし、石油元売りなどに供給する。

2023年8月、大阪ガスとENEOSは、大阪港湾部でe-メタンの量産に乗り出すと発表した。2030年までに大阪ガスのガス販売量の1%を製造する。そのため11万トン超/年のCO2と、2万トン/年のH2が必要である。e-メタンは都市ガスと組成がほぼ同じで、都市ガス導管にそのまま注入できるが、低コスト化が大きな課題である。

しかし、再生エネルギー水素の調達は輸入頼みで、e-メタンの生産コストは240〜250円/Nm3(0℃、1気圧)と試算され、LNGの5倍の高価格で商用化は難しい。ガス業界は2030年に同120円/Nm3、2050年には40〜50円/Nm3の目標を目指し、革新的メタネーション技術の開発を加速している。

2023年10月、チリのHIFグローバルと9月に協業の覚書を結んだENEOSは、合成メタノールの調達を発表した。再生可能エネルギー電力でつくるグリーン水素とCO2から製造した合成燃料で、HIFグローバルは世界各地の拠点で15万バレル/日の生産を目指している。

南米や米国などの拠点から調達する見込みで、日本で合成ガソリンや航空燃料に加工する拠点の建設やCO2の回収、供給などのサプライチェーンを構築を検討する。

2023年11月、日本ガイシは「e―メタノール」を効率的に製造する触媒を充填したリアクター(反応器)を開発する。メタノールは医薬品や衣料品のほか、ガソリンの代替となる合成燃料の原料にもなる。2026年には化学メーカーやエネルギー企業と組みプラント設備に本格的に導入し、2029年の事業化を目指す。

再生可能エネルギー水素とCO2を反応させて合成するが、副生成物の水を分離できるセラミック製リアクターを開発し、反応効率を2〜3倍に高めた。消費電力量も従来の1/3程度に抑える。

2024年5月、トヨタ自動車、出光興産、エネオス、三菱重工業は、「カーボンニュートラル(CN)燃料」の国内での導入・普及に向けた協業を発表。2030年頃の導入をめざし、工程表作成や製造可能性の調査を進める。

CN燃料は、植物由来のバイオ燃料や水素とCO2で作る合成燃料(イーフューエル)などの総称で、エンジン車で利用する。出光とエネオスはCN燃料の製造や供給を担い、トヨタはCN燃料に適したエンジン開発など、三菱重工はCO2の回収技術などに取り組む。

e-fuelの抱える課題

e-fuelの合成技術は基本的には確立している。第一段階で、再生可能エネルギー電力を利用して、回収したCO2と水(H2O)から電気分解により一酸化炭素(CO)と水素(H2)を生成する。

第二段階で、高温(200~300℃)・高圧(5MPa程度)の条件下で、鉄(Fe)などの触媒を用いたフィッシャー・トロプシュ(FT:Fischer-Tropsch process)法により、液体の炭化水素に合成する。

このe-fuelの最大の課題は低コスト化であり、製造コストは水素価格に大きく依存する。経済産業省資源エネルギー庁が開催する合成燃料研究会の2021年4月中間報告によると、現在日本では水素価格が約100円/Nm3であり、それを基にe-fuelのコストを試算すると約700円/Lと異常に高い。

経済産業省の2040年目標値である20円/Nm3まで水素価格を下げると、e-fuelのコストは約200円/Lと従来のガソリン価格に近くなる。

さらなる低コスト化に向けた開発には、原料となるCO2回収・分離費用の低コスト化が必要である。また、液体の炭化水素を合成するFT法についても、プロセス最適化や新触媒の開発による低コスト化の開発が進められている。